文 中国经济周刊-金台资本组 记者 孙庭阳

明天(12月10日),第六家大型银行邮储银行(601658.SH)A股股票将上市交易,首发价格5.5元/股,其上市后会不会破发,成为市场焦点。

毕竟,此前已有两只银行股先后破发,有2/3银行股已经跌破每股净资产,其中就包括工农中建交五家大型银行。

就在12月8日,邮储银行大股东中国邮政集团公司发出增持公告。邮储银行还未上市,大股东便宣布增持,这也被市场解读为稳定股价之举。

银行股频频破发,市场信心不足?

外界对邮储银行上市后股价是否会破发的担忧不无道理。

新近上市的两只银行股均已破发。先有10月29日上市的渝农商行(601077.SH)在第10天破发,后有浙商银行(601916.SH)在11月26日上市首日即破发。

这两只银行股破发,直接影响到投资者对邮储银行上市后股价的信心,这早在邮储银行招股时便已显露端倪。

主要体现便是邮储银行的中签率、弃购率均创出新高。邮储银行A股发行中签率1.26%,比浙商银行高出近一倍,是近3年唯一超过1%的新股。中签率高表明投资者担忧中签后如不缴款申购,将影响未来打新股操作,干脆不去打新。即使中签了,有些投资者根本就未缴款,使得联席主承销商(中金公司、中信证券、中邮证券和瑞银证券)包销1.18亿股弃购股,占总发行量的2%,这一比例是浙商银行弃购比例的4倍左右,也创出了3年来弃购率新高。

浙商银行上市第一天,打新者本有机会盈利出局,但当天换手率只有46%。而从上市第二天到12月9日,浙商银行市价一直低于发行价,即半数以上打中浙商银行新股的投资者都在亏损中。

当然,影响投资者信心的还有银行板块长期被低估的现实,银行股跌破净资产已不是新鲜事。A股全部银行股中,截至12月6日已有2/3的股票价格跌破每股净资产。

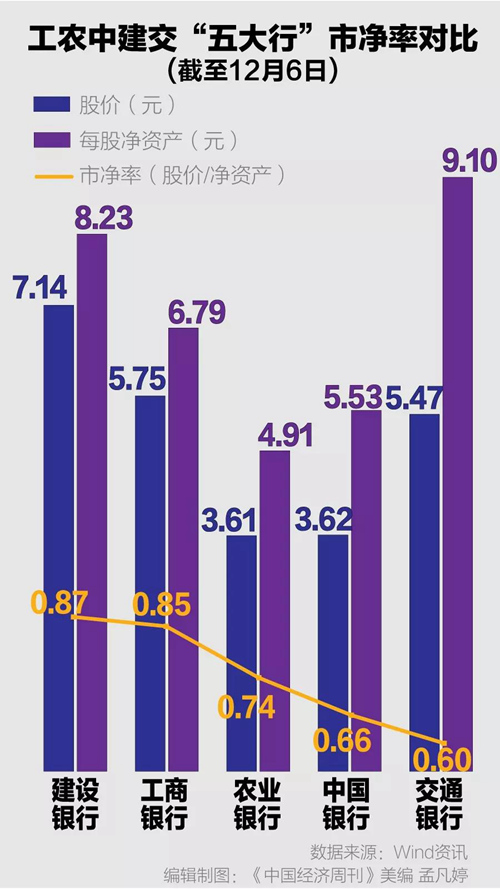

银行股的估值,主要看市净率(股价/每股净资产),以工商银行(601398.SH)为例,市净率已比股价最高点时(2018年2月5日)低了30%,现在只有0.85倍。工农中建交这五家银行,市净率最高的建设银行(601939.SH)也只有0.87倍。

邮储银行发行时,以今年二季度末每股净资产5.49元为基准,按照1倍市净率定价,将发行价定为5.5元,有人戏称如此定价为未来下跌留出了空间。当然,今年3季度末,公司的每股净资产已经升到5.71元。

68亿元资金保驾护航,H股今年上涨近三成

在银行股破发阴云笼罩下,为邮储银行股价保驾护航的资金合计68亿元。

首先便是邮储银行大股东中国邮政集团公司在增持公告中提到,将以自有资金,在邮储银行上市后十二个月内择机增持股份,增持金额不少于25亿元。并称做出这一决定是“基于对邮储银行未来发展前景的坚定信心,对邮储银行投资价值的高度认可,以及对国内资本市场的持续看好,旨在维护中小投资者利益。”

其次,邮储银行上市穿着“绿鞋”,如果在市价低于或等于发行价时,主承销商将利用 “绿鞋机制”入场买入股票,总资金量约43亿元。

两项资金合计约68亿元。

当然,市场也有声音认为,除了大股东增持外加“绿鞋机制”保驾护航,邮储银行网点多、资产质量好,更有H股市场价格做参考,都会支撑邮储银行的A股价格。

今年上半年末,邮储银行有3.968万个营业网点,覆盖中国99%的县(市)。邮储银行网点数量可以“俯视”其它五家国有大型商业银行。其网点数量大约是农业银行(601628.SH)的两倍,将工商银行、建设银行、中国银行 (601988.SH)三家银行网点数量加和,才可匹敌邮储银行的网点数量。

同时,邮储银行抵御风险能力较高。今年3季度末,邮储银行不良贷款率只有0.83%,是六大行中唯一低于1%的银行,工农中建交的不良贷款率则在1.4%至1.48%之间。并且,邮储银行拨备覆盖率高达396%,工农中建交则处于174%至278%。

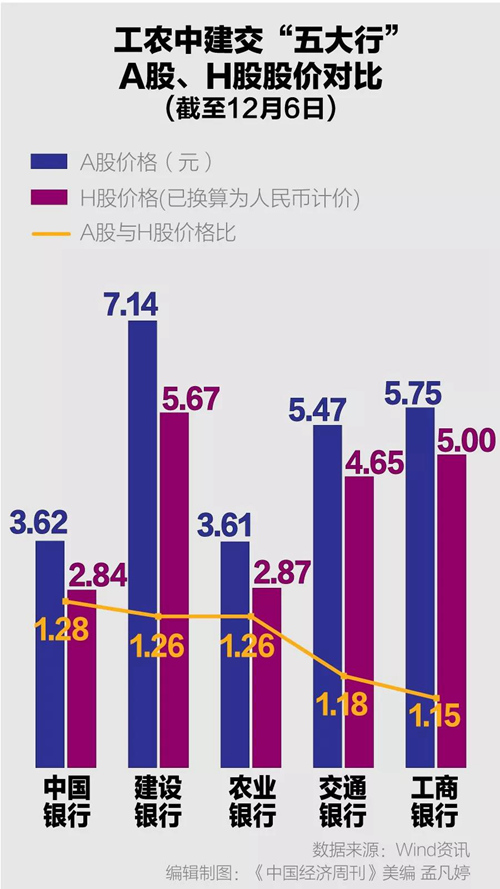

另外,邮储银行H股价格坚挺。年初至12月6日,邮储银行H股价格涨了27%,达到5.22港元/股,折合成人民币为每股4.7元,而工农中建交这五家银行A股与H股价格比介于1.15倍至1.28倍之间,如果以此估算,邮储银行H股股价无疑会对其A股股价有支撑作用。

编辑 陈惟杉

编审 郭 芳

恒生电子五款核心系统解决方案入选金融信创生态实验室“金融信创优秀解决方案”,助力四大核心业务信创建设

恒生电子五款核心系统解决方案入选金融信创生态实验室“金融信创优秀解决方案”,助力四大核心业务信创建设

涨停揭秘|恒银科技2连板涨停,封板资金2838.73万元

涨停揭秘|恒银科技2连板涨停,封板资金2838.73万元

微博2023财年年报净利3.43亿美元 同比增加300.44%

微博2023财年年报净利3.43亿美元 同比增加300.44%

富途控股公布2023年第四季度及全年业绩:加速拓展海外业务,国际化进程迈入新阶段

富途控股公布2023年第四季度及全年业绩:加速拓展海外业务,国际化进程迈入新阶段

金山云2023年Q1 行业云毛利率同比大幅提升至23.8%

金山云2023年Q1 行业云毛利率同比大幅提升至23.8%

华为、美的、联想、海尔、小米、TCL 等中国 31 家电子家电公司 2023 年第一季度财报汇总

华为、美的、联想、海尔、小米、TCL 等中国 31 家电子家电公司 2023 年第一季度财报汇总