7月14日,包括前海开源新经济、金鹰民族新兴、前海开源公用事业在内多只基金同时发布暂停大额申购的公告,业绩抢眼是这些基金的共同特点,其中,前海开源新经济是今年以来公募基金业绩冠军,金鹰民族新兴则是今年上半年主动权益基金半程冠军,前海开源公用事业也位居今年公募业绩前五名。

据基金君了解,这类基金近期密集发布“限购升级令”与申购量大增有关,“吸金”较多的基金每天申购量超过10亿,少的单日也有上亿净申购。

由于申购量大幅提升,部分一季度末管理规模不足20亿的基金经理目前管理规模已经超过百亿,一些一季度末规模几十亿的基金,二季度末规模也已超过百亿,目前规模还在继续增长。

于此同时,新能源板块今天出现大幅回调,基金公司人士均认为,新能源板块短期过热,调整反而是件好事,更有基金经理公开喊话,涨时少夸我,跌时少骂我,建议长期持有,不要盲目追涨杀跌。

多只强势基金同时限制大额申购

年内明星基金开始对外发布限购“大招”。

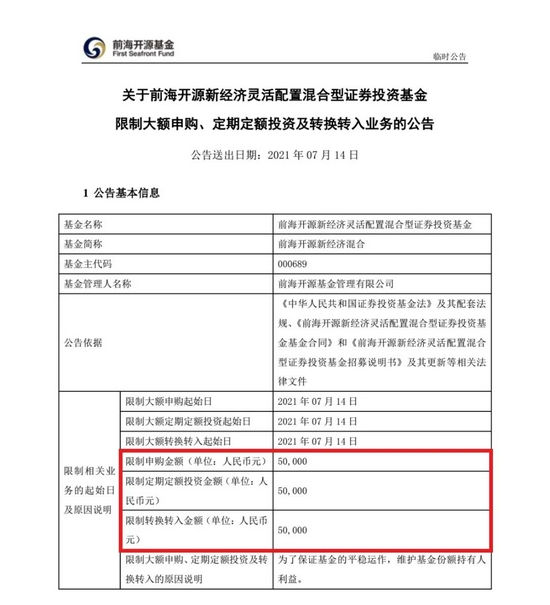

7月14日,前海开源新经济混合基金发布《限制大额申购、定期定额投资及转换转入业务的公告》,公告中称,为了保证基金的平稳运作,维护基金份额持有人利益,2021年07月14日起,本基金管理人将对本基金的大额申购、定期定额投资及转换转入业务进行限制,单日每个基金账户累计申购(含定期定额投资和转换转入)本基金份额的最高金额为 5 万元(含),即如单日每个基金账户累计申购(含定期定额投资和转换转入)本基金份额的金额超过5万元,本基金管理人有权拒绝。

前海开源公用事业行业股票基金也自7月14日起将该基金单日单账户申购上限调整至10万元,而在此前,这两只基金并没有设置申购限制。

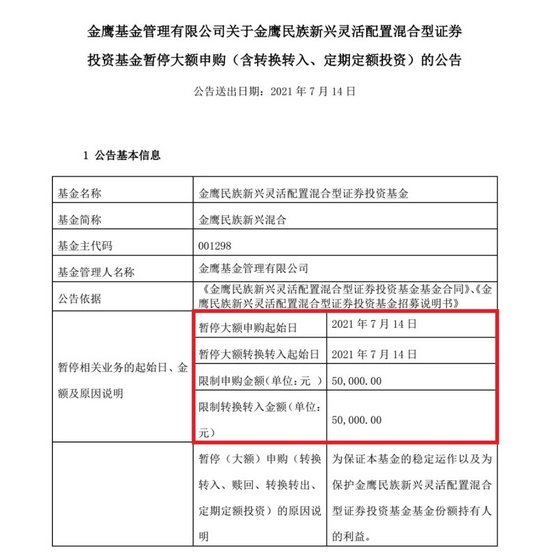

无独有偶,就在同一天,金鹰民族新兴灵活配置基金也对外发布《暂停大额申购(含转换转入、定期定额投资)的公告》,公告中提到,为保证本基金的稳定运作以及为保护金鹰民族新兴灵活配置混合型证券投资基金基金份额持有人的利益,从2021年7月14日起,对金鹰民族新兴灵活配置混合型证券投资基金的申购投资进行大额限额,单日单个基金账户累计申购基金份额的最高金额为5万元。这也是该基金自7月3日来第三只调整大额申购上限,每日申购额度从200万降到10万,再降至目前的5万级别。

观察今年以来业绩表现不难发现,上述三只基金都是今年业绩霸榜的“明星基金”, 前海开源新经济混合及前海开源公用事业均由同一位基金经理崔宸龙管理,截止7月13日,上述两只基金今年以来业绩分别增长68.07%、66.93%,在全部公募基金中排名第一、第四。金鹰民族新兴在今年上半年末就以53.15%的收益斩获主动权益基金半程冠军,7月以来净值继续上涨,截止7月13日,年内净值涨幅达到67.09%,排名全部公募基金业绩前三甲。

从一季度末重仓股上看,押注新能源赛道,是这批基金今年以来业绩暂时制胜的关键。以前海开源新经济混合为例,该基金前十大重仓股中,包括中科电气(27.760, 0.00, 0.00%)、永兴材料(82.000, 0.00, 0.00%)、星源材质(40.510, 0.00, 0.00%)、诺德股份(14.540, 0.00, 0.00%)等均是近期最火的新能源概念股,截止7月14日收盘,中科电气最近三个月涨幅超过200%、星源材质、诺德股份最近三个月涨幅超过100%,而从今年以来的情况看,中科电气、星源材质年内涨幅也分别达到127.6%、114.42%。

金鹰民族新兴灵活配置基金今年配置的也均是碳酸锂电池、光伏、医疗等热门板块,一季度末前十大重仓股中不乏宁德时代(551.370, 0.00, 0.00%)、博腾股份(89.100, 0.00, 0.00%)、山东赫达(44.080, 0.00, 0.00%)、天赐材料(106.900, 0.00, 0.00%)、华友钴业(136.500, 0.00, 0.00%)等年内大牛股。

在上海证券基金分析师李柯柯看来,基金限购可能出于多重原因:一是管理人认为规模上升太快,需要缓一缓规模增长,以确保投资节奏和投资布局与规模相适应;二是管理人认为基金规模已经达到或者接近与投资策略相适应的程度,通过限购将基金管理半径控制在较为合适的范围内;三是管理人出于市场走势和投资者情绪的判断,通过限购避免投资者冲动投资、非理性投资;四是出于一些理由,通过限购保护原份额持有人的利益。原因等等不一而足。

部分新能源基金单日“吸金”超10亿

已有基金经理晋级“百亿级”基金经理

不同于去年核心资产持续上涨,持仓偏向白马股基金表现突出,今年以来,主配新能源板块的主动权益基金或新能源主题基金业绩“一飞冲天”,一些管理规模较小的赛道型选手暂时“脱颖而出”,而不少长期绩优老将业绩表现平平。

Wind数据显示,截止7月4日,今年以来排名前五十的公募基金中,至少17只是新能源主题基金,不少排名靠前的基金,即使不是以新能源命名,持仓中也多数以新能源板块为主。

针对这一现象,晨星基金研究中心高级分析师屈辰晨分析指出,中证500和创业板指数(3488.627, 0.00, 0.00%)在2021年上半年的表现要明显好于沪深300和沪指。在风格切换的市场环境下,规模较小的基金具有船小易掉头的优势,调仓灵活度高,且对组合造成的冲击成本相对较小。2021年上半年各个行业之间的表现也现分化,所以部分赛道基金在2021年上半年的表现也相对突出。而一些较大规模的基金会相对限制基金经理的操作,由于组合流动性以及监管的双十规定的考虑,大规模基金比较难参与中小盘股的投资,即便是基金经理看好的个股也不一定能够买到足够的量。同时,部分绩优基金采取相对均衡的组合构建策略,在行业配置上相对均衡,不易在极致的市场环境下获取较好的收益。

在以机构为主的ETF市场,投资者开始对相关新能源车ETF逢高减持,而在场外市场,普通投资者对新能源基金仍以追涨为主。

在部分大型互联网基金销售平台上,多只新能源基金冲上热搜,也足见普通投资者的关注度。

一位基金公司人士反馈,公司旗下几只主投新能源的基金目前每天大概有10亿的申购金额,管理上述基金的基金经理一季末合计管理规模不到20个亿,目前已是管理百亿规模的基金经理。

另一位基金公司人士也表示,公司旗下基金近期资金申购踊跃,在限购之前每天申购的资金有时候接近2亿,近期在限购之后,每天新进资金有时候有5、600万,多的时候则有1亿左右。“基金经理早就希望进行限购,站在公司角度则希望多一些客户,因此直至近期才开始限购,若是后期资金仍持续申购,不排除进一步限购。”

也有基金公司人士透露,该公司的新能源主题基金此前规模只有几十亿,二季度末规模已经上百亿,近期规模仍在继续增长,部分天数单日能有10亿以上的净申购。不过,上述基金公司人士坦言,目前尚未考虑进一步的申赎政策,可能近期会与基金经理沟通,讨论是否要进行限购。

“早些时候新能源板块开始启动时,新能源基金还出现一些赎回,最近一个多月基本以净申购为主,在净值及份额双增长的带动下,基金规模以从原来的个位数增长至数十亿。不过基金经理认为,新能源行业龙头股票市值较大,流动性不成问题,基金规模增长至7、80亿左右才考虑采取限购措施。”一位基金公司人士表示。

基金公司:新能源板块调整是好事

基金经理:对投资者打算大笔追涨感到担忧

今日,新能源板块集体“熄火”,多只锂电股临近尾盘封住跌停。多家基金公司人士认为,新能源板块调整反而是好事。

“新能源板块是长期赛道,短期出现调整是件好事,调整之后估值相对合理,有助于未来增长。近期我们也通过直播或者文字内容输出等方式,在支付宝、天天基金等大型互联网平台持续做投资者教育,不鼓励投资者短期追涨,反而在阶段性高点需要谨慎一些。”一位基金公司互金部人士表示。

“近期新能源板块确实有些过热,短期出现调整是在意料之中,在调整阶段,板块内个股多少都会出现回调,但长期看,新能源板块的龙头股调整之后大概率未来仍会创出新高,具体到细分领域,新能源整车竞争格局不是特别明朗,相对看好中游的电池环节。”一位新能源主题基金经理透露。

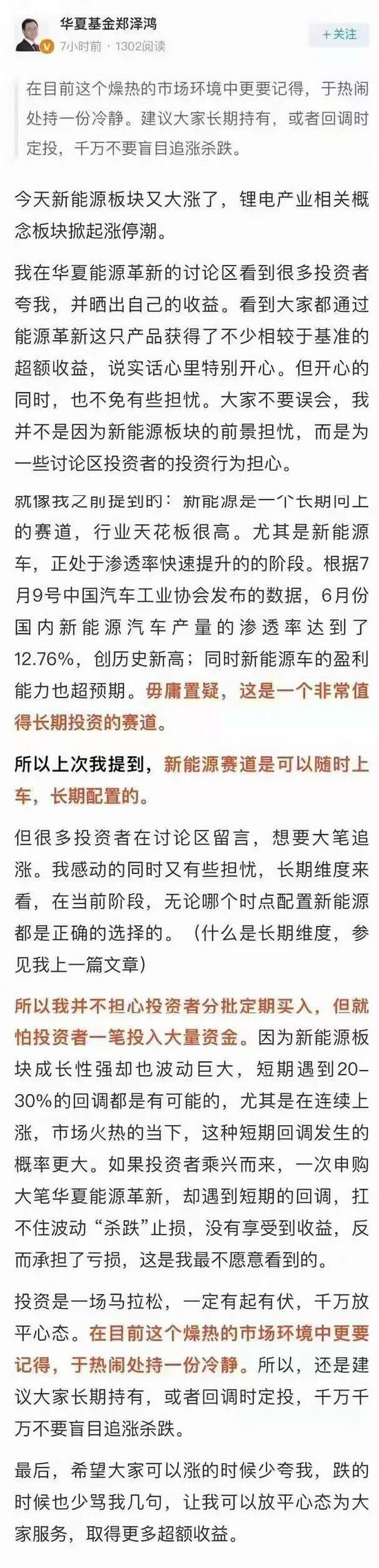

华夏能源革新股票基金经理郑泽鸿昨日更是发文,希望关注或投资新能源基金的投资者于热闹处持一份冷静,让基金经理可以放平心态,取得更多超额收益。

投资者是否需要追涨短期强势基金?

至于投资者是否需要追逐短期表现强势的基金,相关基金研究人士也给出了建议。

盈米基金研究院研究总监邹卓宇称,今年部分基金业绩表现出色的原因之一是短期市场风格的变化,但是顺周期板块的表现是否可以长期持续,是需要投资者考虑的因素。部分基金产品持仓集中度高,高弹性同时也会附加高波动,如果持仓的个别个股未来表现不佳,产品的回撤也会大于大多数基金。同时,投资者需要注意,部分基金可能规模过小,迷你基金可能存在长期规模过小导致产品清盘的风险。

屈辰晨提到,每位基金经理都有自己的投资能力圈,擅长中小盘的选手也可能在市场风格转向大盘后水土不服。建议投资者关注基金的规模增长以及投资风格的变化。不同规模体量的基金对基金经理投管能力以及组合管理能力的要求不同,因当前业绩出色吸引大规模资金流入后,基金经理是否能够驾驭、原先的投资策略是否会失效、基金风格会不会被动向大盘发生漂移,都需要投资者留意。另外,部分通过频繁的风格切换和买卖操作来获取收益的基金其实对基金经理投资能力以及对市场的敏锐度和判断力有较高的要求,频繁的择时操作也对基金未来获取超额的稳定性引入了不确定性,投资者需要谨慎对待此类基金。

“投资者在追逐业绩领先的基金时,应当了解基金业绩增长背后的驱动力。市场行情、基金公司企业文化、基金经理投研能力等因素均能够不同程度影响基金业绩,在全方位了解基金的基础上结合自身的风险偏好与投资需求,理性参与基金投资。此外,投资者也应当树立长期、理性的投资理念,以更长时间维度布局基金,尽可能避免通过短期业绩判断来选择基金。”李柯柯如是分析。

平安证券基金研究团队执行总经理贾志建议,投资人在选择基金时更应该关注长期投资业绩。“一只长期业绩表现好的基金产品,不代表它每一阶段都会表现优秀,投资者需要拉长周期去看待其业绩表现。此外,今年市场特征出现变化,导致一些赛道型基金表现较为优秀,建议投资者不要盲目地追逐热点,最好是基于自身的资产配置需求,做中长期投资。”

中信保诚中证800医药指数(LOF)A净值下跌1.73% 请保持关注

中信保诚中证800医药指数(LOF)A净值下跌1.73% 请保持关注

新华中证云计算50ETF净值下跌3.09%

新华中证云计算50ETF净值下跌3.09%

易方达中证云计算与大数据主题ETF净值下跌3.09%

易方达中证云计算与大数据主题ETF净值下跌3.09%

首家基金子拟注销 基金子时代落幕?

首家基金子拟注销 基金子时代落幕?

又有百亿私募“告急”!一产品跌破预警线

又有百亿私募“告急”!一产品跌破预警线

歌斐常务副总经理彭静获评“2022最佳女性接力母基金(S基金)投资人TOP10”

歌斐常务副总经理彭静获评“2022最佳女性接力母基金(S基金)投资人TOP10”